Employeurs : zoom sur les changements applicables en matière sociale au 1er janvier 2020

Pour vous préparer à cette nouvelle année et au vu d’une actualité sociale réglementaire très chargée ces dernières semaines, le cabinet d’expertise comptable Accior, présent en Vendée sur les sites des Sables d’Olonne et de La Roche sur Yon, vous propose une revue des principaux changements applicables en matière sociale au 1er janvier 2020.

Voici l’essentiel des mesures :

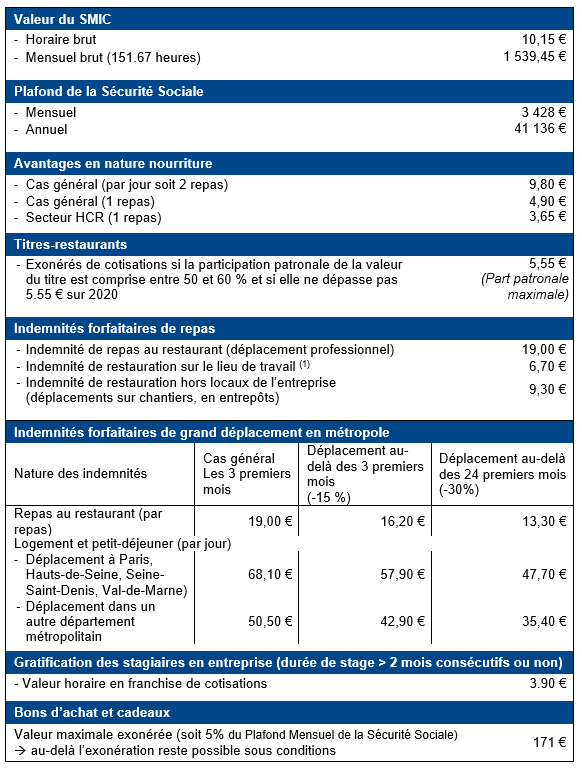

Les principaux barèmes et taux

La réduction générale de cotisations patronales dite Fillon

Dématérialisation du paiement des cotisations et contributions sociales

Transport « domicile – lieu de travail » : les principaux apports de la loi « Mobilités »

L’index de l’égalité salariale femmes-hommes (lien vers un autre article)

La prime en faveur du pouvoir d’achat (lien vers un autre article)

La taxe forfaitaire sur les CDD d’usage (lien vers un autre article)

Les principaux barèmes et taux

(1) Résulte des conditions particulières d’organisation ou d’horaires de travail tels que le travail en équipe, le travail posté, le travail continu, le travail en horaire décalé

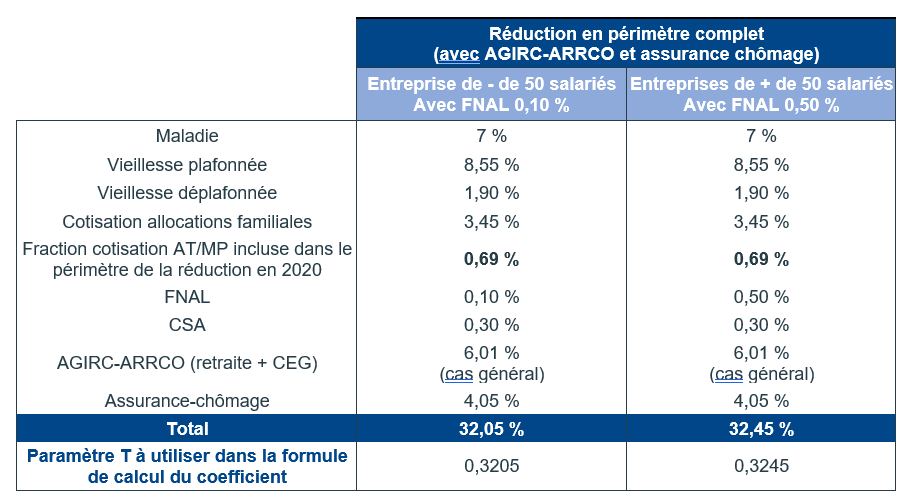

La réduction générale de cotisations patronales dite Fillon

Formule de calcul

cas général

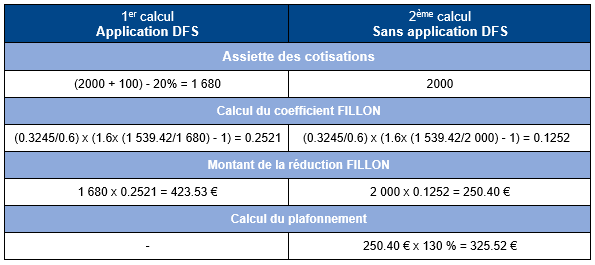

Plafonnement de la réduction dite FILLON

pour les entreprises bénéficiant d’une déduction forfaitaire spécifique (DFS)

Le montant de la réduction générale calculé après application de la DFS pour les emplois qui y sont éligibles, est plafonné à 130 % du montant de la réduction calculée sans application de la DFS.

Concrètement deux calculs devront donc être effectués (exemple) :

Un salarié est rémunéré 2 000 € bruts par mois sur la base de 151.67 heures dans une entreprise dont l’effectif est > à 50 salariés. Une DFS de 20% est appliquée et le salarié bénéficie d’un remboursement de frais professionnels pour un montant de 100 €.

Le montant de la réduction générale avec application de la DFS ne doit pas dépasser 325.52 € : la réduction calculée avec la DFS est donc réduite de 98.01 € (423.53 -325.52 = 98.01 €)

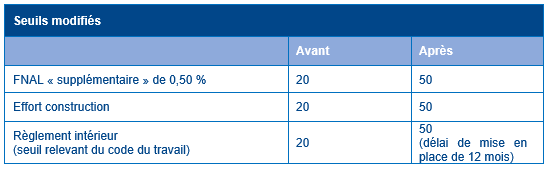

Les seuils d’effectif

(modifications apportées par la loi « Pacte »)

Harmonisation du décompte des effectifs

Le mode de décompte des effectifs selon les règles du Code de la Sécurité Sociale devient la référence (sauf exceptions). Ainsi, l’effectif correspond à la moyenne du nombre de personnes employées au cours de chacun des mois de l’année civile précédente.

Les mandataires sociaux ne sont plus pris en compte pour le calcul de l’effectif annuel moyen.

De nouveaux seuils d’effectifs

A compter du 1er janvier 2020, les principales obligations fixées aux entreprises ayant atteint l’effectif de 20 salariés vont disparaître et rejoindre la catégorie des obligations des entreprises de plus de 50 salariés.

Neutralisation des franchissements de seuils d’effectif

Le franchissement à la hausse d’un seuil d’effectif ne sera pris en compte que lorsque ce seuil aura été atteint ou dépassé au cours de 5 années civiles consécutives.

Si l’effectif repasse sous le seuil, l’employeur ne sera plus soumis à l’obligation liée à ce seuil.

En cas de nouveau franchissement à la hausse, la mesure de neutralisation de 5 ans s’appliquera de nouveau.

Par exemple : une entreprise dépassant le seuil de 50 salariés pour l’assujettissement au FNAL de 0,5 % en 2020, devra maintenir ce dépassement pendant 5 ans avant d’être assujettie à cette augmentation de la cotisation. De plus, il faudra qu’elle reste au-dessus de 50 salariés en 2021, 2022, 2023, 2024, pour être assujettie aux cotisations exigibles à compter du 1er janvier 2025.

En revanche, si en 2022, son effectif est établi à 49 salariés, et repasse à plus de 50 salariés en 2023, le « gel » de l’effectif repartira pour 5 années à compter de 2023.

Dématérialisation du paiement des cotisations et contributions sociales

A compter du 1er janvier 2020, tout employeur est désormais tenu d’effectuer les déclarations pour le calcul des cotisations et contributions sociales et de procéder au paiement de celles-ci par voie dématérialisée (télé-paiement ou virement bancaire).

Le non-respect de cette obligation entraîne l’application d’une majoration de 0,2 % :

- du montant des sommes dont la déclaration a été effectuée par une autre voie que la voie dématérialisée ;

- du montant des sommes dont le versement a été effectué selon un autre mode de paiement (même si le paiement a été fait à la bonne date).

Transport « domicile – lieu de travail » : les principaux apports de la loi « Mobilités »

La loi « Mobilités » du 24 décembre 2019 porte sur la mobilité des salariés entre leur domicile et leur travail, tout en prenant en considération les enjeux environnementaux.

Nouveau forfait « mobilités durables »

A compter du 1er janvier 2020, l’employeur pourra prendre en charge, sous la forme d’un « forfait mobilités durables », tout ou partie des frais engagés par ses salariés utilisant, pour le trajet entre leur domicile et leur lieu de travail :

- leur cycle personnel (l’ancienne indemnité kilométrique vélo est donc supprimée) ;

- le covoiturage (en tant que conducteur ou passager) ;

- des services de mobilité partagée ;

- des transports publics de personnes (hors les frais d’abonnement relevant de la prise en charge obligatoire de 50 % par l’employeur).

Aménagement de la prise en charge des frais de carburant

Outre la prise en charge des frais de carburant et des frais d’alimentation de véhicules électriques ou hybrides rechargeables, la loi ajoute la prise en charge des véhicules à hydrogène.

Organisation de la prise en charge des frais de transports personnels

Cette prise en charge ne sera toujours pas obligatoire.

En principe, le montant, les modalités et les critères d’attribution de la prise en charge seront fixés par accord d’entreprise ou accord de branche.

A défaut, l’employeur qui souhaite mettre en place l’une des prises en charge (ou les deux) pourra y procéder par décision unilatérale, après consultation du Comité Social et Economique.

Régime social et fiscal

Au total, la prise en charge des frais de transports personnels par l’employeur pourra être exonérée d’impôt sur le revenu, de cotisations et de CSG/CRDS à hauteur de 400 € maximum par an (dont 200 euros maximum au titre des frais de carburant).

Le panier 100 % santé

Avec le plan « 100% santé » (ou reste à charge zéro), les pouvoirs publics souhaitent renforcer l’accès de tous les Français à des soins dentaires, optiques et auditifs de qualité, pris en charge à 100%.

En organisant la suppression du reste à charge pour certains soins et équipements optiques, dentaires et auditifs, la réforme 100% santé entraîne une refonte du dispositif du contrat responsable. Il s’agit notamment d’intégrer de nouveaux planchers et plafonds de prise en charge dans les tableaux des garanties.

Concrètement, l’assureur auprès duquel vous avez souscrit le contrat de frais de santé, a dû procéder à sa mise en conformité au 1er janvier 2020 et vous faire parvenir une « lettre avenant ».

Veillez à vérifier :

- si le formalisme (par exemple votre décision unilatérale) existant est conforme à ces nouvelles garanties,

- si votre contrat de frais de santé est un contrat « responsable » et respecte les nouveaux planchers et plafonds de remboursement. En cas de non-conformité, vous ne pourrez plus bénéficier des exonérations sociales et fiscales.

- si vos salariés sont informés des éventuelles modifications de garanties (remise des garanties, signature d’une liste d’émargement…) et s’ils remplissent les conditions d’un éventuel cas de dispense (sous réserve d’être en possession des justificatifs).

En conclusion

Le pôle social se tient à votre disposition pour vous accompagner et vous conseiller dans la mise en application de ces différentes mesures.